Lãi suất tái chiết khấu là lãi suất tính trên số tiền ghi trên thương phiếu hoặc giấy tờ có giá trước khi đến hạn thanh toán. Bài viết này sẽ giải thích khái niệm lãi suất tái chiết khấu và cách tính toán nó.

Khái niệm lãi suất chiết khấu

Lãi suất tái chiết khấu là giá cả của dịch vụ mua, bán thương phiếu, giấy tờ có giá. Mức lãi suất tái chiết khấu phụ thuộc vào khả năng thanh toán của người có nghĩa vụ trả số tiền ghi trên thương phiếu hoặc giấy tờ có giá.

Trong nền kinh tế thị trường, việc chiết khấu và tái chiết khấu được thực hiện bởi hệ thống ngân hàng. Lãi suất tái chiết khấu được áp dụng trong trường hợp Ngân hàng Nhà nước hoặc tổ chức tín dụng mua lại thương phiếu hoặc giấy tờ có giá.

Nội Dung Đề Xuất

- Nghiên cứu ảnh hưởng của cà phê đối với tuổi thọ

- Phần mềm tương tác, nhắn tin Zalo tự động

- Bốn nguyên tắc giúp tôi giữ mình khi đầu tư chứng khoán

Công thức tính lãi suất chiết khấu

Có hai cách tính lãi suất chiết khấu:

Chi phí huy động vốn

Lãi suất chiết khấu có thể tính bằng chi phí huy động vốn. Đây là chi phí mà ngân hàng phải trả để huy động vốn từ các nguồn khác nhau như tiền gửi của khách hàng, trái phiếu hoặc vay từ ngân hàng khác. Công thức tính lãi suất chiết khấu bằng chi phí huy động vốn như sau:

Lãi suất chiết khấu = (Chi phí huy động vốn + Phí dịch vụ) / Số tiền vay

Trung bình trọng số chi phí vốn

Cách tính lãi suất chiết khấu thứ hai là trung bình trọng số chi phí vốn. Đây là cách tính lãi suất chiết khấu phổ biến hơn và được sử dụng rộng rãi trong các doanh nghiệp. Công thức tính lãi suất chiết khấu bằng trung bình trọng số chi phí vốn như sau:

Lãi suất chiết khấu = (Lãi suất vay ngắn hạn x Số tiền vay ngắn hạn + Lãi suất vay dài hạn x Số tiền vay dài hạn) / Tổng số tiền vay

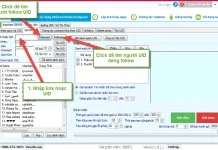

Mô tả nghiệp vụ

Lãi suất chiết khấu được sử dụng trong các giao dịch mua bán thương phiếu hoặc giấy tờ có giá trên thị trường tài chính. Khi một người bán thương phiếu hoặc giấy tờ có giá muốn nhận tiền trước khi đến hạn thanh toán, họ có thể bán chúng cho một tổ chức tín dụng hoặc ngân hàng.

Tổ chức tín dụng hoặc ngân hàng sẽ mua lại thương phiếu hoặc giấy tờ có giá với mức giá thấp hơn giá trị ghi trên chúng. Mức giá thấp hơn này chính là lãi suất chiết khấu.

Những yếu tố ảnh hưởng đến lãi suất chiết khấu

Có nhiều yếu tố ảnh hưởng đến lãi suất chiết khấu, bao gồm:

1. Mức cung cầu về tiền tệ trên thị trường

Mức cung cầu về tiền tệ trên thị trường là yếu tố quan trọng ảnh hưởng đến lãi suất chiết khấu. Nếu cung tiền ít hơn cầu tiền, lãi suất chiết khấu sẽ tăng lên.

2. Lạm phát

Lạm phát cũng là một yếu tố ảnh hưởng đến lãi suất chiết khấu. Nếu mức lạm phát tăng cao, lãi suất chiết khấu sẽ tăng lên để bù đắp cho giá trị tiền giảm.

3. Chính sách tiền tệ của Chính phủ

Chính sách tiền tệ của Chính phủ cũng có ảnh hưởng đến lãi suất chiết khấu. Nếu Chính phủ tăng cường kiểm soát tiền tệ, lãi suất chiết khấu sẽ tăng lên.

4. Rủi ro kỳ hạn tín dụng

Rủi ro kỳ hạn tín dụng cũng là một yếu tố ảnh hưởng đến lãi suất chiết khấu. Nếu rủi ro kỳ hạn tín dụng tăng cao, lãi suất chiết khấu sẽ tăng lên để bù đắp cho rủi ro này.

Những tác động của lãi suất chiết khấu

Lãi suất chiết khấu có tác động đến hoạt động của cả Ngân hàng Nhà nước và Ngân hàng thương mại.

1. Tác động của lãi suất chiết khấu đối với Ngân hàng thương mại

Lãi suất chiết khấu ảnh hưởng đến chi phí vốn của Ngân hàng thương mại. Nếu lãi suất chiết khấu tăng lên, chi phí vốn của Ngân hàng thương mại cũng tăng lên. Điều này có thể dẫn đến giảm lợi nhuận của Ngân hàng thương mại.

2. Tác động của lãi suất chiết khấu đối với Ngân hàng Nhà nước

Lãi suất chiết khấu cũng ảnh hưởng đến hoạt động của Ngân hàng Nhà nước. Nếu lãi suất chiết khấu tăng lên, Ngân hàng Nhà nước có thể sẽ tăng lãi suất cho vay để kiểm soát lạm phát. Tuy nhiên, điều này cũng có thể dẫn đến giảm tốc độ tăng trưởng kinh tế.

Tổng hợp bởi Duan24h.net